进入2020年,银行数字化转型进入深水区。数字化转型业已成为行业共识,是决定银行未来竞争力的必选命题。

然而,与实力雄厚的大中型银行相比,数千家的中小银行,那些分布在全国各地的城商行、农商行、农信社等,在数字化转型过程中面临资源和人才的多重挑战。

金融科技的发展风起云涌,不断出现的新技术和新应用,为银行的发展模式注入了新的动能。数字化转型迫在眉睫,与区域经济密切结合的城商行、农商行该何去何从?

01

城商行/农商行的数字化挑战

据统计,2019年,我国16家全国性银行的科技总投入已经超过千亿元,其中工农中建四大行年度科技投入均超过100亿元。由于银行在金融科技领域的布局不断加码,金融科技子公司几乎成为大中型银行的标配。目前,已经有11家银行成立了自己的科技子公司。招商银行在年报里表示,“科技是唯一可以颠覆银行商业模式的力量”,可谓是当下银行数字化变革的清晰注解。可以说,银行金融科技正在迎来一场真正的大决战。一方面,越来越多银行逐年加大金融科技投入,加强金融科技人才的储备与培养;另一方面,银行对科技与金融业务融合的不断探索、以科技赋能业务流程,追求服务模式和效率的升级。

而2020年的疫情,零接触金融、全盘线上化,更加速了银行的数字化转型,同时也暴露出当下银行业务高度同质化的问题。银行业借助金融科技打造差异化、具有地域特色的创新产物和服务。这对于城商行来说,更是攸关于存亡的首要任务。当前,城商行可谓是背腹受敌,夹缝求生,一方面负债和资产项目遭遇大行挤压,另一方面政务民生类业务又被互联网公司蚕食。包商银行的破产像是眼下城商行困局中一个极端的缩影,震撼同业。

尽管同样意识到了数字化的重要性和紧迫性,与全国性国有银行或股份制银行所不同的是,对比实力雄厚的前者,城商行不仅要在业务上紧贴地区经济发展特色,深耕本地区域市场,围绕本地用户和小微企业提供差异化、特色化的服务,其数字化转型也需要符合城商行的业务特质,务实可行,既让城商行可负担又卓有成效。

既然城商行与地方经济密不可分,在触及本地用户,了解和识别本地经济脉搏方面有独特优势。通过数字化变更,将服务做精做细,将是其市场竞争力的立基。因此,城商行的数字化转型的当务之急,是找到一条可以高效触达并服务客户,识别和配置风险方面的途径,即可以大大提升银行的运营效率,又可以将有效管理和运营企业的客户资源,构建数字化核心资产。

02

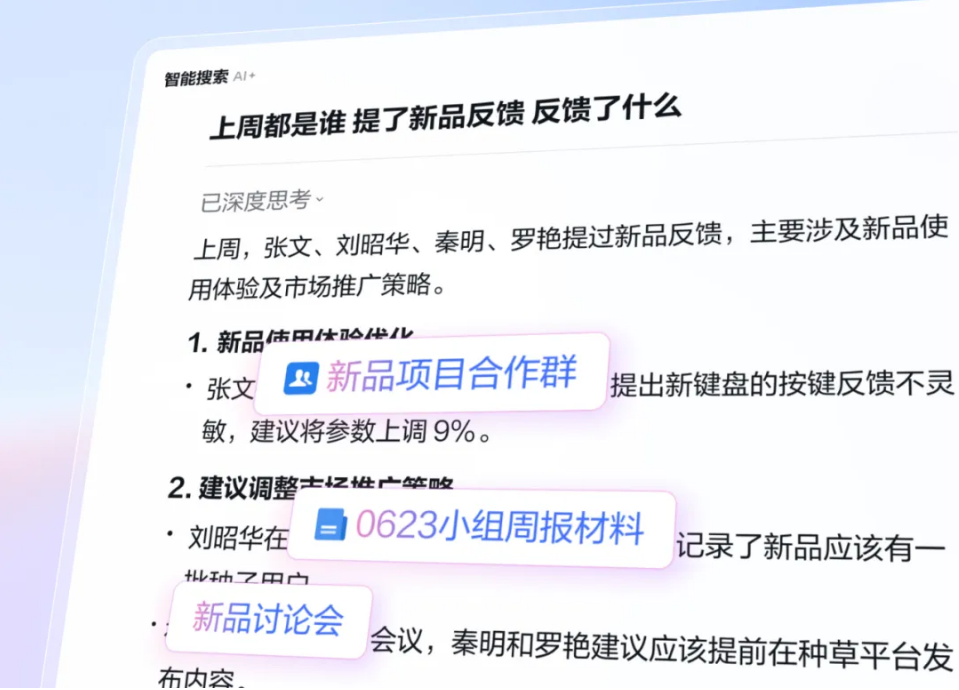

在数字化时代,信息效率是企业生产效率的重要变量。银行业务的特殊性,决定了银行对数字化工具的要求非常高,需要有稳定的技术能力又可以有效的匹配业务需求。

对城商行来说,资源和能力的双重限制下,需要他们在选择数字化供应商时,要求对方既有技术上的优势,又易于嵌入现有的业务流程。企业微信恰好是能够满足这样多重限制下的数字化基础设施。

依托于微信本身强大的用户资源,以及基于微信构建的丰富商业生态,如果能够将微信的使用模式转变成企业应用,对于企业打造自身独有的私域和构建数字生态,将大有益处。企业微信,正是基于企业的数字化需求而诞生。企业微信作为腾讯推出的高效协同平台,企业数字化助手,它是一个能够无缝对接内外的连接器,对内帮助信息与资源高效流转,对外连接12亿微信用户,帮助企业连接内部、连接产业、连接客户。

基于微信和企业微信的生态开放性,银行用户可以基于此做自己的各种应用,从内部办公到外部用户的触达和服务。与中心化平台不同,企业微信模式下,核心数据和客户资源掌握在自己手里,对内,可以优化银行的业务流程,提升自身的运营效率;对外,将原来存有在客户经理个人微信上的客户资源,无缝转化为企业数字化资产,并进行高效、精准的数字化营销,大大扩展了企业的管理半径。

台州银行是一家拥有超过10000名员工的跨区域发展的城市商业银行。从2015年到2019年,台州银行已连续五年位列资产规模1000亿~2000亿城商行竞争力排名第一。2020年获得了中国《银行家》杂志评选的“资产规模2000亿元-3000亿元城商行竞争力第一名”。对于这样一家位于我国华东经济发达地区的城商行,它勇于先行先试,借力企业微信开展线上全流程办公,以及加快数字化营销转型。

在使用企业微信进行跨部门沟通协作后,台州银行的办公效率得到了极大的提高;通过系统对接同步人员信息,每周节省HR大量的手工调整时间,而基于利用企业微信的开放平台所创建内聘、内宣等多个办公应用,统一操作入口,大大优化了银行的工作流程。目前,台州银行的企业微信月活持续稳定在80%。

微信事业群总裁张小龙曾评价说,当企业微信延伸到外部的时候,会产生更大价值。后续新的变化将基于理念——让每个企业员工都成为服务的窗口。人就是服务,而且认证的。

位于我国西南的四川天府银行在中国银行业创建了多项标杆,是有国际金融背景、跨区域、有特色的现代精品银行。近年来,四川天府银行按照“平台化、互联网化、大数据化”的发展方向,积极推动数字化转型。如今,企业微信以其独特的定位与功能,已成为四川天府银行数字化营销体系中的重要一环。

随着客户行为线上化,中小银行缺少客户触点、缺少运营内容、缺少支行级的标准化线上营销宣传与服务窗口的痛点较为突出。而企业微信凭借其无缝对接个人微信的生态化能力,客户标签分群分类运营的个性化能力,员工行为、客户行为数据的可视化能力,早报、文章等内容化能力,强化了银行主动运营、主动触达客户的能力,每个使用企业微信的员工都成了银行线上营业厅的营业员,都成了银行的服务窗口。就这样,仅1个月内,天府银行人均迁移微信客户数120,客户标签覆盖率80%,有效增加了客户的活跃度和粘性。

对银行来说,客户经理建立、维护客户关系的进度,都可以被统一管理,企业微信的离职继承功能,也能保证客户资产不流失。

长沙银行是湖南省首家区域性股份制商业银行,也是湖南首家A股上市银行。疫情期间,出于无接触服务的考虑,全行加了3000多个客户微信群,但管理端无法管控。

使用企业微信后,长沙银行1个半月的时间完成迁移客户近百万人,人均迁移微信客户数近200人。使用企业微信金融版之后,80%以上的员工都主动每日转发财经早报,打造自己的专业形象;使用企业微信进行产品宣传,能在微信渠道快速地触达客户,并根据客户雷达提醒跟进客户线索,某些热销产品的客户转化率高达19.6%。

星巴克的成功秘诀在于它把门店里的服务生作为品牌守门人,他们与客户深度互动,传递星巴克的品牌精髓。而现在,企业微信把城商行的每个客户经理都变成了数字化的品牌守门人,他们与客户深度链接。

企业微信授权服务商,客服电话:4006601126。

更多企业微信的问题,扫描下方二维码免费咨询!

版权声明

本文仅代表作者观点,不代表本站立场。

本文系作者授权发表,未经许可,不得转载。

评论