了解一下!“私车公用”的税务处理

私车公用现象在企业日常经营活动中较为常见,那么到底什么是私车公用呢?私车公用税务上应该如何处理才符合政策规定,接下来我们就一探究竟!

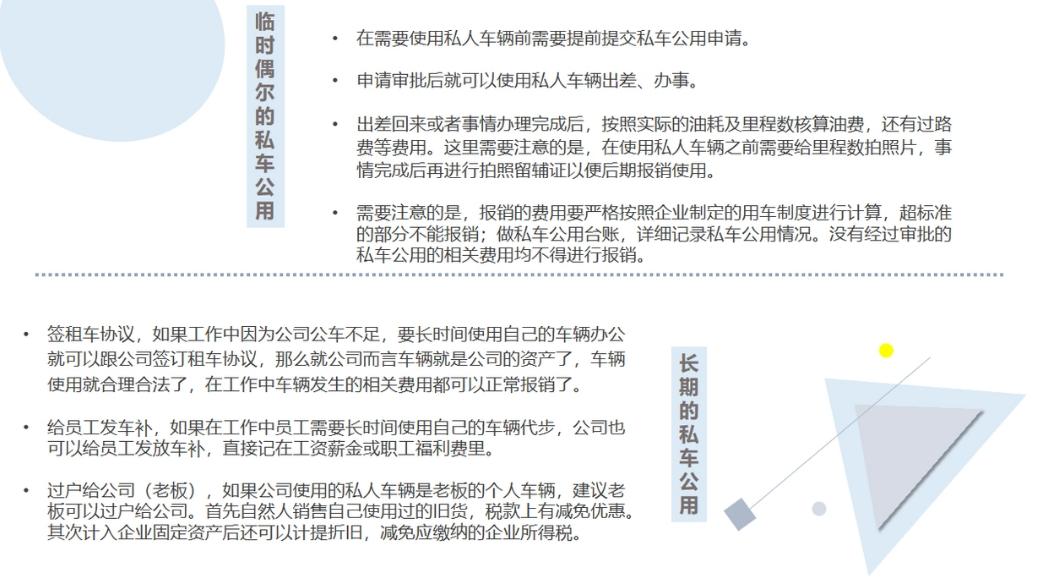

1、什么是私车公用?

公司的股东或员工个人将自己拥有的车辆用于公司经营活动,公司给报销租赁费、汽油费、过桥费、汽车维修费、保险费等费用或给予补贴的一种经济行为。

2.“私车公用”税务上是如何处理?

个人把车辆租赁给企业,取得租赁收入,属于有形动产租赁,按征收率3%缴纳增值税,缴纳增值税的同时缴纳附加税费。

个人发生应税行为的销售额未达到增值税起征点的,免征增值税;达到起征点的,全额缴纳增值税。对于按次纳税的,为每次(日)销售额300-500元(含本数)。也就是说, 500元以下个人可不提供增值税发票,其支出以收款凭证及内部凭证作为税前扣除凭证,收款凭证应载明收款单位名称、个人姓名及身份证号、支出项目、收款金额等相关信息;500元以上需申请由税务机关代开增值税普通发票,缴纳1%的增值税。

注意的是,自2020年3月1日至2021年12月31日期间,除湖北省外,其他省、自治区、直辖市的增值税小规模纳税人,适用3%征收率的应税销售收入,减按1%征收率征收增值税,自然人也适用该税收优惠。

企业使用私人汽车,应签订租赁合同,对于实际租用个人车辆所发生的租金费用可凭协议及合同在税前扣除。但企业需要代扣代缴其个人租赁车辆所取得的租金收入的个人所得税,个人应为企业开具租赁发票,企业凭发票可在税前扣除租赁费用,对于所租赁车辆用于生产经营需要所发生的费用支出可在企业所得税前进行扣除。

3.如果员工个人无偿把车租赁给企业使用需要缴纳个人所得税吗?

工资、薪金所得,是个人因任职或者受雇取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职或者受雇有关的其他所得。 财产租赁所得,是个人出租不动产、机器设备、车船以及其他财产取得的所得。

(1)如果职工将车辆无偿提供给企业,企业以实报实销方式承担实际发生的相关费用,员工个人不需要缴纳个人所得税。

(2)如果职工将车辆无偿出租给单位,且签有出租合同,车辆由公司支配使用,应按“财产租赁所得“计征个人所得税。

(3)如果职工私车公用,单位按月发放一定金额的费用,应按“工资薪金“计征个人所得税。

4.因公务用车交通补贴个人所得税扣除标准是多少?

根据国家税务总局《关于个人所得税有关政策问题的通知》(国税发[1999]58号)第二条规定:关于个人取得公务交通、通讯补贴收入征税问题

个人因公务用车和通讯制度改革而取得的公务用车、通讯补贴收入,扣除一定标准的公务费用后,按照“工资、薪金”所得项目计征个人所得税。按月发放的,并入当月“工资、薪金”所得计征个人所得税;不按月发放的,分解到所属月份并与该月份“工资、薪金”所得合并后计征个人所得税。

同时根据《深圳市地方税务局转发国家税务总局关于企事业单位公务用车制度改革后相关费用税前扣除问题的批复》(深地税发[2007]186号 )相关规定:有关工资支出税前扣除的标准,我市继续按照据实扣除的原则执行。公务用车改革后,单位为员工报销的相关费用,以及以现金或实物形式发放的交通补贴,在给予企业所得税税前扣除的同时应并入员工个人工资薪金所得征收个人所得税。

5.企业租用员工个人的私有车辆,并签订了合同,约定油费、过路费、保养费、保险费、车船税等由企业负担,请问这种情况下发生的费用是否允许企业所得税税前扣除?

根据《中华人民共和国企业所得税法》(中华人民共和国主席令第63号)第八条规定,企业实际发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除。

根据《中华人民共和国企业所得税法实施条例》(中华人民共和国国务院令第512号)第三十条规定,企业所得税法第八条所称费用,是指企业在生产经营活动中发生的销售费用、管理费用和财务费用,已经计入成本的有关费用除外。

综上,企业使用员工个人的车辆,应在签订租赁合同并取得车辆租赁发票的情况下,其发生的与生产经营相关的油费、保养费、过路费等支出,可凭合法有效凭证在企业所得税前扣除。而车辆保险费、车船税是与车辆所有权相关的费用,无论车辆是否公用,都需要购买保险、缴纳车船税,因此,不属于与企业经营相关的费用,不可以税前扣除。

6、企业和员工签订的车辆租赁协议需要缴纳印花税?

企业和员工签订的车辆租赁协议,属于印花税规定的应税凭证,要按租赁金额的千分之一贴花。

相关账务处理:

“私车公用”车的保险费,可以在公司报销入账,具体根据公司内部报销制度来决定。但是,报销的费用不能税前扣除。 入账时:

借:管理费用等-车辆保险费

贷:银行存款

版权声明

本文仅代表作者观点,不代表本站立场。

本文系作者授权发表,未经许可,不得转载。

评论